Rôle de l’AMF dans la protection des dépôts

Pour favoriser un secteur financier sain et dynamique ainsi que la stabilité financière au Québec, l’AMF contrôle le droit d’exercice des institutions financières, puis encadre et surveille leurs activités. Elle administre également la protection des dépôts.

Contrôler le droit d’exercice et autoriser les institutions à solliciter et recevoir des dépôts au Québec

L’AMF veille à ce que les institutions financières détiennent les autorisations requises pour exercer leurs activités. Par exemple, les institutions de dépôts autorisées par l’AMF peuvent exercer l’activité de solliciter et recevoir des dépôts d’argent du public au Québec.

Consultez le Registre – Assureurs, institutions de dépôts et sociétés de fiducie pour confirmer que votre institution financière est autorisée à exercer ses activités au Québec. Sachez toutefois que, comme les banques sont réglementées par le Bureau du surintendant des institutions financières Ce lien s'ouvrira dans une nouvelle fenêtre, elles ne figurent pas au registre de l’AMF.

Encadrer les institutions financières

L’AMF encadre l’ensemble des activités des institutions financières opérant sur le territoire québécois, à l’exception des banques. Elle applique, révise et met à jour l’encadrement applicable aux institutions financières (lois, règlements, lignes directrices, etc.) en fonction de l’évolution du secteur financier et des meilleures pratiques issues des principes internationaux reconnus. Cet encadrement vise à ce que les institutions financières suivent de bonnes pratiques commerciales et de gestion et qu’elles maintiennent un niveau de capital, de réserves et de liquidités conforme aux attentes de l’AMF.

Cas particulier : Mouvement Desjardins – institution financière d’importance systémique pour le Québec

Certaines institutions financières jouent un rôle important dans le marché où elles sont présentes, car leur défaillance pourrait déclencher une crise affectant la stabilité financière. Elles sont désignées « institutions financières d’importance systémique (IFIS) ». Au Québec, le Mouvement Desjardins est désigné IFIS.

Les IFIS sont soumises à des exigences additionnelles et adaptées à leur réalité. Par exemple, elles doivent détenir un montant de capital supplémentaire (ou réserve) pour absorber les pertes en cas de crise et favoriser leur survie. Elles ont aussi des obligations de communication additionnelle au sujet de leurs informations financières.

Pour en savoir plus, consulter :

Les exigences additionnelles aux IFIS, sur la page Lignes directrices des institutions de dépôts, notamment aux sections Exigences de communication financière au titre du troisième pilier et Capacité totale d’absorption des pertes.

Surveiller les institutions financières

L’AMF surveille la santé financière et la gestion des institutions financières qu’elle encadre afin d’en évaluer les risques. Elle s’assure qu’elles sont solvables, bien gérées, et qu’elles suivent de saines pratiques commerciales et disposent de liquidités suffisantes. Les résultats des travaux de surveillance sont communiqués aux institutions et peuvent s’accompagner de recommandations. Les institutions doivent alors présenter des plans d’action afin de corriger les lacunes constatées.

La surveillance de l’AMF vise à déceler rapidement des problèmes pouvant affecter l’institution. L’AMF s’applique à intervenir en temps opportun auprès des institutions en fonction de la gravité de la situation. En cas de situation financière préoccupante ou de pratiques de gestion ou commerciales inappropriées, l’AMF exigera de l’institution des plans d’action ciblés et suivra l’efficacité de ceux-ci. Plus la situation financière de l’institution se dégrade, plus l’AMF multiplie ses interventions.

Cas particulier : Mouvement Desjardins – institution financière d’importance systémique pour le Québec

Comme les difficultés financières ou l’insolvabilité d’une IFIS pourraient avoir de graves répercussions, l’AMF accentue sa surveillance du Mouvement Desjardins. De plus, elle lui exige de se doter d’un plan de redressement en vue d’une éventuelle crise majeure. Ce plan contient entre autres les stratégies que le Mouvement Desjardins mettrait en œuvre pour continuer ses activités et demeurer viable.

Pour en savoir plus, consulter :

- le Cadre de surveillance des institutions financières (pdf - 801 Ko)

Ce lien s'ouvrira dans une nouvelle fenêtreMise à jour effectuée le 17 décembre 2020;

- les Modalités d’intervention auprès d’une institution de dépôts (pdf - 450 Ko)

Ce lien s'ouvrira dans une nouvelle fenêtreMise à jour effectuée le 6 février 2024Modalités d'intervention auprès d'une institution de dépôt à charte du Québec inscrite en vertu de la loi sur l'assurance-dépôts;

- le Rapport annuel sur les institutions financières, lequel aborde notamment les risques actuels et émergents auxquels les institutions financières opérant au Québec font face ainsi que les actions posées par l’AMF en matière d’encadrement et de surveillance. Plusieurs données sur la situation financière de ces institutions y sont présentées.

Préparer des plans pour résoudre l’insolvabilité

L’insolvabilité d’une institution de dépôts autorisée pourrait survenir malgré l’encadrement et la surveillance de l’AMF et les plans de redressement mis en place par l’institution.

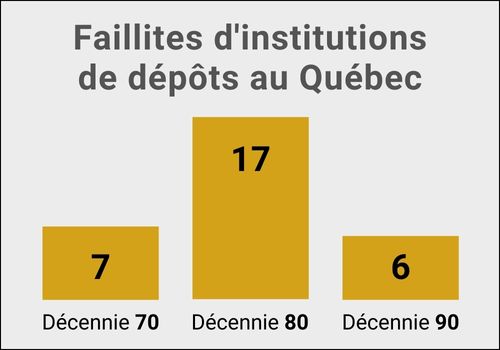

Pour en apprendre plus sur les interventions et le règlement des faillites survenues dans le passé, consultez L’assurance-dépôts au Québec – De 1967 à 2017 ainsi que Les trente ans d’histoire de la Régie de l’assurance-dépôts du Québec.

Même si l’insolvabilité d’une institution de dépôts est rare et que la dernière faillite remonte à plus de 25 ans, l’AMF doit être prête à intervenir pour protéger les déposants ainsi que pour minimiser l’impact économique et financier pour le Québec. Pour se préparer, elle rédige des plans qui contiennent un ensemble de mesures visant à intervenir et régler la faillite de l’institution.

Cas particulier : Mouvement Desjardins – institution financière d’importance systémique pour le Québec

L’AMF s’est dotée d’un plan pour régler une crise potentielle pouvant compromettre la survie du Mouvement Desjardins et la continuité des activités essentielles à la vie courante de milliers de Québécois. Ce plan de résolution prévoit la stratégie à mettre en place pour régler les problèmes du Mouvement Desjardins.

Résoudre l’insolvabilité d’une institution de dépôts autorisée

La stratégie de résolution tient compte du contexte et des conditions de marché qui ont amené l’institution à l’insolvabilité. Elle peut comprendre l’une ou l’autre des mesures d’intervention suivantes :

- Aider au rétablissement de l’institution sous forme d’avance de fonds, de prêts, de garanties, d’acquisition d’actifs ou de titres

- Offrir diverses garanties ou une aide financière à un acheteur pour la vente ou la fusion de l'institution, ou demander à la Cour de forcer une fusion

- Administrer temporairement l’institution en difficulté

- Liquider l’institution et rembourser les dépôts protégés

Cas particulier : Mouvement Desjardins – institution financière d’importance systémique pour le Québec

Pour résoudre l’insolvabilité du Mouvement Desjardins, l’AMF peut appliquer les mesures d’intervention disponibles pour les autres institutions de dépôts autorisées. Toutefois, des mesures additionnelles s’appliquent afin de maintenir les activités d’importance pour le système financier québécois.

À la suite du déclenchement du plan de résolution, l’AMF peut notamment prendre les mesures additionnelles suivantes :

- Convertir les dettes prévues à cet effet en parts de capital afin de renflouer le Mouvement Desjardins (recapitalisation interne)

- Fusionner l’ensemble des caisses du Mouvement Desjardins pour constituer une seule et même entité (société d’épargne du Québec)

- Obliger les fournisseurs à maintenir leurs services essentiels à la poursuite des activités du Mouvement Desjardins

Financer les interventions et le règlement de la faillite

L’AMF obtient son financement du Fonds d’assurance-dépôts (FAD). En cas d’insuffisance, le gouvernement du Québec peut fournir ou garantir des avances de fonds.

Fonds d’assurance-dépôts

Le FAD est constitué des primes d’assurance-dépôts versées par les institutions de dépôts autorisées et de revenus de placement. Le portefeuille de placement est géré par la Caisse de dépôt et placement du Québec (CDPQ). En cas de besoin, la CDPQ fournit rapidement les liquidités à l’AMF. Consultez le plus récent rapport annuel de l’AMF pour obtenir plus d’information sur le FAD.

Gouvernement du Québec

Si les sommes du FAD sont insuffisantes pour couvrir les obligations de l’AMF, celle-ci pourrait alors obtenir des avances de fonds auprès du gouvernement du Québec. Les avances consenties par le gouvernement se veulent temporaires et de dernier recours. Le gouvernement du Québec peut également choisir de garantir un emprunt de l’AMF auprès d’une autre institution, notamment la Société d’assurance-dépôts du Canada selon un accord intervenu en 1969.

Cas particulier : Mouvement Desjardins – institution financière d’importance systémique pour le Québec

Le Mouvement Desjardins pourrait être admissible à une aide d’urgence de la Banque du Canada Ce lien s'ouvrira dans une nouvelle fenêtre. L’aide d’urgence est un prêt ou une avance de dernier ressort que la Banque du Canada accorde, à sa discrétion et moyennant garanties, aux institutions financières admissibles aux prises avec de graves problèmes de liquidité. Un cadre de redressement et de résolution crédibles sont des conditions à l’obtention de l’aide d’urgence. Une telle aide au Mouvement Desjardins pourrait soutenir l’intervention de l’AMF et la résolution advenant l’insolvabilité de cette institution financière.

Documentation et outils

Mise en garde – Prudence face à la monnaie virtuelle Bitcoin